Lyft 2018年该公司亏损9.11亿美元,这使其成为美国初创公司IPO前12个月亏损最多的初创企业。

以网约车公司Lyft和Uber为首的科技“独角兽”,将在2019年掀起自互联网时代以来又一波首次公开募股(IPO)大潮。虽然这些新兴“独角兽”至今依然未实现盈利,但然而令人感到诧异的是,华尔街对此却并不太在乎。他们更关注初创企业创造的市场机会,而不是其盈利能力。

多家准备IPO创企依然亏损严重,盈利遥遥无期

网约车公司Lyft正在带领大批硅谷初创科技公司前往华尔街的公开市场,这些公司都展现出一种不同寻常的品质,即处于大量亏损、尚未盈利的状态。随着本周即将进行首次公开募股(IPO),Lyft将成为自互联网时代以来公开市场对亏损公司兴趣的最大考验之一。

研究机构S&P Global Market Intelligence公布的数据显示,Lyft去年亏损9.11亿美元,这使其成为美国初创公司IPO前12个月亏损最多的初创企业。Lyft成立以来已经连续六年亏损,但与其成立10年、规模更大的竞争对手Uber相比依然显得微不足道,后者每季度亏损就超过8亿美元。Uber计划今年晚些时候上市。

与Lyft和Uber类似,随着时间推移,许多其他资金雄厚的科技初创公司也在考虑上市。有报道称,共享办公巨头WeWork去年前9个月的亏损增加了3倍,达到12亿美元。这家初创公司已表示打算上市,但没有透露具体上市时间。投资者表示,许多筹集了数亿美元的食品外卖公司在争夺市场份额的过程中,也正承受着巨大的损失。

有些公司正迈上上市的路径,同时距离盈利目标也更近了一步。图像搜索公司Pinterest上周五在IPO招股说明书中披露,2018年该公司的亏损较上年减少一半,约为6300万美元。数据分析公司Palantir也表示,预计未来一两年将实现盈利。

在很大程度上,这些初创企业之所以会大量亏损的同时还在坚持巨额营销支出,原因在于他们拥有近乎无止境的私人资本供应。只要它们的收入增长前景看好,这些初创企业就能得到资金扶持以维持生存。

然而,分析师和投资者表示,巨大的风险可能伴随着巨大的损失。举例来说,投资者很容易误判某种受欢迎新产品的需求深度。此外,在过去十年中成立的初创企业中,没有任何公司曾经历过经济衰退,因此也无法衡量他们的业务表现。

美国斯坦福大学研究处于创业晚期状态初创企业的教授伊利亚·斯特里布拉耶夫(Ilya Strebulaev),在谈到大型私营公司时表示:“他们的许多商业模式还没有经过全面验证。如果这些公司没有取得投资者预期的那种成功,我不会对此感到意外。”

在IPO前亏损最多的五家公司中,有四家在公开市场上表现不佳,包括折扣市场Groupon、生物技术公司Moderna、社交媒体公司Snap以及通讯公司Vonage。第五家公司惠亚集团(Viassystems)几年前就已经撤市重新私有化,但其价值仅是IPO时的一小部分。

对押注即将到来的科技公司IPO的投资者来说,最大的吸引力在于快速增长,Lyft已将这个因素作为其向华尔街推销的核心内容。标准普尔(S&P)的数据显示,Lyft去年的营收增加了一倍,达到22亿美元,这使其成为美国初创企业IPO前收入第三高的企业,仅次于Facebook和谷歌。而Facebook和谷歌在IPO之前都已经开始盈利。

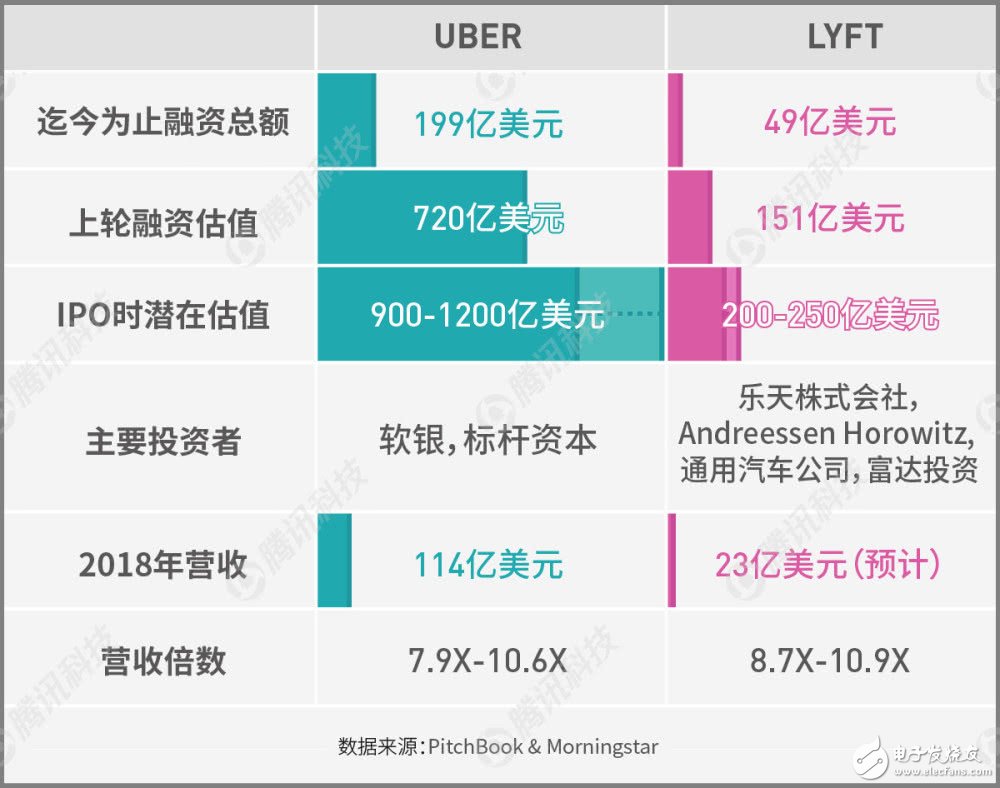

Lyft没有公开说明它预计将何时盈利,但该公司高管和银行家指出,其在营销等高成本项目上的支出占收入的比例正在下降,并且还在推动降低保险成本。知情人士说,到目前为止,银行家们从对Lyft目标估值达到210亿至230亿美元的投资者那里发现了非常强劲的需求。最近一轮融资中,私人投资者对Lyft的估值为151亿美元。

Lyft和Uber的巨额亏损,在很大程度上是由于它们为争夺市场份额而进行的激烈竞争所致。这两家公司最初的经营理念都是崇尚节俭,它们充当的角色是连接司机和乘客的在线市场,公司本身没有车辆。但竞争迫使他们花费巨资招募新的司机和吸引新的乘客。近十年来,两家公司始终在为消费者提供乘车补贴。

Lyft报告称,仅在2018年,该公司就在营销和激励司机与乘客方面花费了13亿美元,平均每次接送服务提供的补贴超过2美元。许多Lyft和Uber投资者表示,他们预计,一旦这两家公司上市,激励大战就会结束,因为它们无法再继续不间断地筹集资金。不过,早期的私人投资者表示,他们曾希望重量级乘客补贴早在几年前就结束。

道琼斯风险投资公司(Dow Jones Venture Source)表示,Lyft和Uber各自筹集的风险资本将超过任何以前上市的美国初创公司。私人投资者在很大程度上认为:鉴于智能手机已经变得无处不在,新的服务和产品可以在全球迅速传播。而且,考虑到竞争环境,只要收入增长,他们通常会更宽容地承受投资目标不断累积的亏损。

融资规模更大,增长潜力才是重点

红杉资本(Sequoia Capital)合伙人道格·里昂(Doug Leone)说:“我们发现自己正处于流动性过剩的状态。考虑到本地和全球的竞争,企业必须以非常快的速度运转。”红杉资本是谷歌、苹果以及Instagram等科技巨头的早期投资者。在互联网繁荣时期,类似的动态也普遍存在,尽管那个时代的私人投资者不必等待太长时间就能看到投资对象实现盈利。

举例来说,电商巨头亚马逊在1997年上市之前仅筹集了大约800万美元的风险资本,而当时该公司公布的亏损数额达到3100万美元。2001年,也就是成立七年后,亚马逊才宣布实现首个季度盈利目标。在2004年首次公开募股(IPO)的前一年,谷歌筹集了2500万美元,并实现了1.06亿美元的利润。

尽管如此,电子商务公司eToys和Pets.com等其他公司的上市时,收入微乎其微,甚至没有收入,这与今天的情况截然不同。按照今天的标准,即使是互联网泡沫中最大的泡沫之一——在线杂货商Webvan,其融资规模也相对较小。1997至1999年间,Webvan筹集了那个时代最大的一笔资金,即7亿美元的风险资本和IPO资金,经通胀调整后超过10亿美元。但在2001年融资枯竭时,这家公司被迫关门。相比之下,Lyft已经筹集了近50亿美元,并正寻求在IPO中再筹集20亿美元。

Webvan前首席财务官、汽车制造初创公司Divergent 3D的首席执行官凯文·钦格(Kevin Ziinger)表示,尽管市场出现泡沫,但投资者希望尽快获得利润,不会容忍多年的巨额亏损。

在硅谷,投资者并不指望他们投资的公司能够盈利,《闪电式扩张:建立高价值公司的闪电之路》(Blitzscale: The Lightning-Fast Path to Building giant Valuable Companies)是创始人的圣经。书中呼吁,要像亚马逊那样大举投资于增长,以实现规模扩张。至于华尔街,它已经显示出对杰夫·贝索斯(Jeff Bezos)旗下公司股票的亲和力,尽管后者多年来始终在探索盈利之路,以及其他赔钱的努力。

为何会如此?因为华尔街更多的是关注市场机会,而不是盈利能力。举例来说,尽管Lyft目前还没有实现盈利,但其2018年营收达到22亿美元,使其在IPO前的收入排行榜上名列前茅。在这个榜单上,Lyft仅落后于Facebook和谷歌。简而言之,华尔街押注于Lyft的收入增长,并认为它终有一天会减少亏损,并实现盈利。

尽管出现了巨额亏损,但Lyft仍在迅速增长,华尔街也在关注这一问题。在路演的第二天,有报道称,该公司首次公开募股(IPO)已被超额认购。因此,据说Lyft提高了股票成本,新的计划是以250亿美元以上的估值筹集20多亿美元资金。这意味着其营收倍数超过11倍,比其最近151亿美元的私人估值高出逾1.6倍。当然,华尔街对“独角兽”(无论是否实现盈利)的渴求也是永无止境的。

PitchBook的新数据揭示了数十亿美元以上风险投资退出的表现,证实了华尔街对未实现盈利的科技公司的宽容。自2010年以来,在100多家估值超过10亿美元、由风险投资支持完成IPO的公司中,64%没有实现盈利。2018年,亏损的初创公司在证券交易所的表现实际上要好于赚钱的企业。此外,筹资超过2000万美元的美国科技公司2018年股价上涨近25%,而标准普尔500指数(S&P500)科技板块的回报率却保持未变。

华尔街也在适应潮流 对独角兽更加优容

华尔街仍在适应科技行业的快速增长。因此,在很长一段时间内,公开市场投资者都不介意看到投资对象的现金流为负。毫无疑问,Lyft及其规模更大的竞争对手Uber将以惊人的估值上市。这两宗IPO将造就大批的百万富翁,并将返还部分风险资本基金。这将为硅谷提供新的经验,表明华尔街愿意容忍超大规模的科技企业退出。

就像种子阶段的投资者必须押注于创始人的愿景一样,华尔街在选择未实现盈利的科技企业时,也必须押注潜在的市场价值。幸运的是,这种策略可以很好地发挥作用。以Floodgate为例,这家种子基金在Lyft投资了小笔资金,当时Lyft仍是个古怪的拼车创意,名为Zimride。现在,Floodgate持有Lyft的股票价值超过1亿美元。我敢肯定,亚马逊的早期投资者也非常高兴。尽管1997年,亚马逊作为一家亏损的公司上市。

归根结底,华尔街对Lyft这样的独角兽之所以如此优容,是因为风投支持创企IPO稀少所致。PitchBook统计显示,在2006年,创业公司平均会在成立7.9年后上市。而到2018年,企业平均会等到10.9年后才会选择IPO,这导致大型融资事件和股票销售活动大幅放缓。

然而,基金规模已经扩大,独角兽也在继续以无法预见的速度扩散。这可能意味着,最终,公开共享的独角兽股票会大量涌入。如果事实真是如此,华尔街是否会开始对这些初创公司提出更多的要求?至少,公开市场投资者请不要被WeWork最终的股票发行及其“社区调整的EBITDA”所左右。硅谷的仙尘不可能那么强大。

失败的业务模式 Lyft能够逆转吗?

目前,Lyft正沿着Snap等过去几年最终以失败告终的IPO之路前进。据称Lyft的IPO获得了超额认购,这表明该公司股价可能会大幅上涨。不过,在竞争日益激烈的环境中,要想创造盈利的商业模式,该公司依然面临着相当大的挑战,类似于在IPO后暴跌至5美元的社交信息类股票。

作为世界上第二大网约车公司,Lyft计划在本周IPO中发售3077万股股票。该公司将向承销商增发462万股股票,以求超额配售。假设中间价为65美元,额外股份由承销商全额售罄,Lyft将在扣除费用后筹集22亿美元资金。尽管这笔交易已经超额认购,但Lyft在盈利能力方面存在实质性问题,这些问题在公开市场上比在私人股本市场上对股票的冲击更大。

除此之外,Lyft和Uber都已经达到了某种规模,应该能提供某种水平的盈利,但在这些网约车巨头有更多现金可投资的市场上他们的盈利水平不会得到很大提升。在2018年第四季度,Lyft有1860万乘客,总共乘坐了1.784亿次Lyft的网约车。平均每位乘客每个季度乘车近10次,或者略多于每月3次。

然而对比季度数据可以发现,Lyft的增长率正在减速。第三季度,Lyft总乘车次数增长1590万次,增长10.9%。而在上个季度,增长率下降到了10%。对乘客增长情况进行类似分析,也会得出同样的结论。事实上,这些数字确实令人印象深刻,在如此庞大的乘客和乘车规模上,Lyft仍能带来实质性的连续增长。网约车公司可以很容易地继续增加乘客数量以及他们乘车的次数。

问题仍然是,虽然Lyft的预订服务规模超过80亿美元,但仍然损失了近50%的收入。Lyft与Uber共同创造了一项可观的业务,即为个人提供更好的交通选择,帮助他们寻找比过时的出租车网络或拥有私家车更好的交通系统,但两家公司都没有想出如何定价才能产生利润。到目前为止,赢家是以较低成本获得更好服务的客户,以及拥有比初始投资高出很多股票的私人投资者。这些风险基金能否以IPO价格变现其持有的股份,则是另一回事。

Lyft希望推出“交通即服务”(TAAS)的概念,但该公司不知道如何在这样的计划下创造利润,而且它与Uber、Waymo等公司将与现有的出租车网络竞争。转向无人驾驶汽车只会加剧竞争,Lyft和Uber都无法再通过它们投入数十亿美元创建的司机网络获得优势。Lyft最大的问题仍然是,成本的增长速度与收入的增长速度同样快。利润率在这个过程中有所改善,但投资者不应被无法控制的运营费用所蒙蔽。

Lyft需要更积极的现金流动商业模式,才能在无人驾驶汽车世界中竞争。在无人驾驶汽车领域,Waymo已经是市场的领导者,其母公司的现金余额超过1000亿美元。而Lyft在IPO后只有25亿美元现金,目前仍在燃烧现金,其所持有现金将会迅速减少。

虽然Lyft如何实现盈利存在巨大问题,但对投资者而言,更大的问题是IPO估值。该公司去年以22亿美元的收入水平亏损了一大笔钱后,希望获得230亿美元的估值。但由于IPO超额认购,Lyft股价获得了很大的提振。市场不太可能将如此炙手可热的IPO定价低于初始区间的中点,因此该股的价格很可能在第一周内逼近75美元,并在100美元附近交易。

这样的定价水平将成为散户投资者面临的重大问题。MKM Partners分析师罗布·桑德森(Rob Sanderson)认为,对于互联网市场而言,按照6倍市盈率、65美元定价是合理的,但对于处于亏损行业的二级公司来说,这个数字显得相当荒谬。但对于产生现金流市场中的主要参与者来说,这个倍数要合理得多。

Lyft面临着竞争激烈的环境,创造利润的道路很长,且正好赶上业务转向无人驾驶汽车。随着最初的交易将IPO估值推高至10倍的远期销售,该股可能会大涨,但其可能没有太大潜力围绕现金流正增长的业务创建护城河。