据中汽协数据统计,2016年1-4月新能源汽车产量94442辆,比上年同期增长126.8%。而作为核心零部件的动力电池也跟随新能源汽车整体市场走向,呈现高增长趋势。据第一电动研究院数据梳理,2016年1-4月动力电池出货量达3.42Gwh,较之去年同期1.06wh的出货量实现同比增长2.38倍。(注释:以下动力电池数据源于新能源汽车产量与其搭载的电池容量乘积。由于未考虑其他影响因素,总体实际产能会略高于此。电池出货量计算公式:车型搭载电池容量*车型产量。)

按不同材料,现有动力电池可大致分为磷酸铁锂电池、三元锂电、锰酸锂、镍氢电池、钛酸锂等。其中,磷酸铁锂虽依旧为市场主流电池类型,但同比增幅却不及三元锂电。据第一电动研究院数据梳理,2016年前4月磷酸铁锂电池出货量达2.6Gwh,占比高达75%,较之去年同期,增长超过2倍。而三元材料电池出货量不足1Gwh,占比达23%,但与去年同期相比增幅达3.47倍。其次锰酸锂电池仅50.8Mwh,占比仅1%;包括镍氢、多远符合、钛酸锂电池等其他电池材料累计出货量也达22.86Mwh,占比也1%。

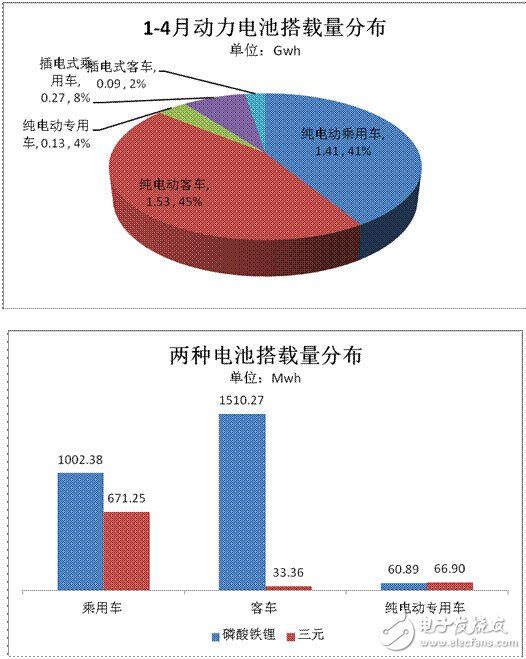

分车型看,乘用车和商用车搭载电池量基本保持平衡。其中,纯电动客车搭载电池量达1.53Gwh,占比45%;纯电动乘用车搭载电池量为1.41Gwh,占比41%;插电式乘用车则仅有0.27Gwh,占比8%;插电式客车电池量0.09Gwh,占比2%;纯电动专用车0.13Gwh,占比4%。

目前电池类型主要为磷酸铁锂和三元材料,两者累计出货量达3.34Gwh,占比总量的97.66%。对比两种电池材料的应用领域看,两者在乘用车、客车、专用车领域均有分布,但磷酸铁锂电池主要集中应用于客车、乘用车领域,两部分电池出货量分布为1.5Gwh 和1Gwh,均超过1Gwh,占比磷酸铁锂电池总量(2.57Gwh)的97%;而三元材料电池受制于政府此前暂停三元锂电池客车列入新能源汽车推广应用推荐车型目录,使得该类型电池主要集中应用于乘用车领域。

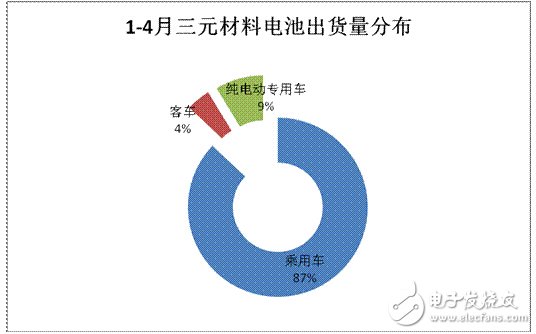

细分看,乘用车领域今年三元电池搭载量达671Mwh,占总量(0.77Gwh)的87%;其次在专用车领域的三元电池出货量达66.9Mwh。占比也有9%。最后值得注意的是,在客车领域搭载三元锂电池占比也达4%,对应电池搭载量有33.36Mwh,其中主要对应客车企业分布在南京金龙、中通、厦门金旅、重庆恒通旗下10米以下纯电动客车车型上。

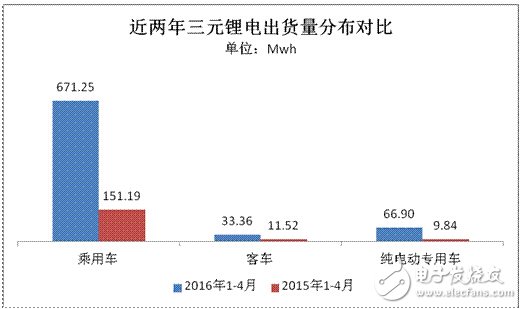

三元锂电池方面,此前政策要求暂停三元锂电应用于客车领域,但从今年与去年同期出货量数据比较看,这对三元锂电的总产能并未造成太大影响,与2015年1-4月三元锂电池出货量(172.55Mwh)对比,今年实现了3.47倍的同比增幅,净增量达600Mwh。细分看,三元锂电在客车领域的变化基本不达,仅增21Mwh左右;对应的其产能在乘用车领域的增幅最为明显,同比增幅达3.44倍,净增量达520Mwh;其次,三元锂电在专用车领域的变化也伴随专用车产量的走势逐步递增,电池搭载量增量达57Mwh,增幅达5.7倍。

细分动力电池生产厂商看,前4月电池有产量的厂商数量近90家,其中排名前10位的厂商电池出货量累计达2.63Gwh,占比高达77%;而出货量超过100Mwh的厂商数量仅7家:比亚迪、CATL、国轩高科、深圳拓邦、力神、普莱德、国能,7家电池出货量累计达2.4Gwh,占比70%。

其中比亚迪依旧延续去年排行首位的位置,自产自供磷酸铁锂电池达909Mwh,占比动力电池总出货量近27%;排名第二的CATL出货量也高达625Mwh,占比18%;旗下主要以磷酸铁锂为主,三元电池也有涉及。其中CATL规划动力电池今年产能是2015年的两倍,计划在乘用车方面会占到整体规划产能的20%,并且依旧延续去年分布,还是以客车车型为主。

其次,国轩高科动力电池出货量达334.6Mwh,占比10%,旗下电池类型基本为磷酸铁锂电池,主要面向中通、安凯等客车企业,乘用车、专用车领域也有江淮、上汽大通等企业。而深圳拓邦、力神、普莱德电池出货量分别为158.6Mwh、145.4Mwh、117.8Mwh,占比均为3%。