紧凑型摄像头模组产业的增长动力十足,众多大公司在蓬勃发展的市场中布局

2015年,我们发布了首份《摄像头模组产业》研究报告,提到CCM生态系统尚不成熟,并涌入了许多小厂商。如今,尘埃落定,LG Innotek、Semco、富士康/夏普(Foxconn Sharp)、欧菲光(O-Film)、舜宇光学(Sunny OpTIcal)等大型摄像头模组厂商纷纷亮相。本次发布的《摄像头模组产业市场和技术趋势-2017版》将为您提供对该产业发展趋势的洞察力,涉及30多家手机、汽车和安防领域的厂商。

摄像头模组产业现状

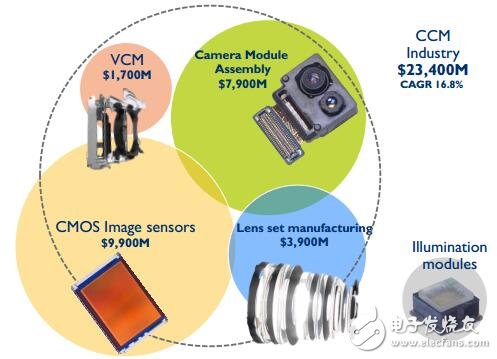

从历史上看,可以将摄像头模组市场的增长信心与图像传感器、镜头、自动对焦或光学图像稳定系统(音圈马达,VCM)等零部件市场区别开来。然而现在,差异化的增长似乎已经结束了,每个细分市场都在享受几乎同样的市场上涨浪潮。这种现象的部分原因是三星(Samsung)和豪威科技(Omnivision)终结了索尼的图像传感器“准垄断”。类似地,大立光(Largan Precision)在镜头市场上也面临着舜宇光学、Kantatsu和Genious OpTIcal等公司的激烈竞争。在本报告中,我们感兴趣的最后一个零部件市场是音圈马达。音圈马达暂时无法满足日益增长的手机市场需求,价格压力改变了厂商的竞争格局,Mitsumi、Shicoh被迫离开,新的厂商(如New Shicoh、Jawha)将站上“舞台”中央。

摄像头模组产业的生态系统

新技术正在服务于“渴求技术性能”的应用

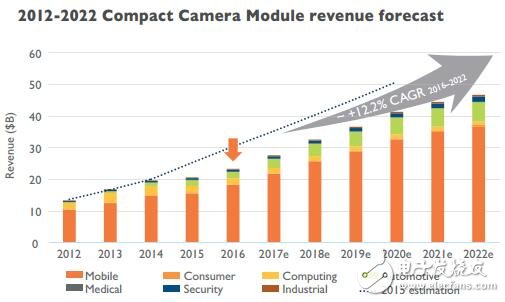

手机后置摄像头仍然是摄像头模组产业的主要驱动力。2016年,摄像头模组市场规模为234亿美元,预计2022年将达到468亿美元,2016~2022年期间的复合年增长率高达12.2%。2015年,由苹果(Apple)公司推出的光学防抖(OIS)是音圈马达技术的一大特色。整个生态系统都在努力融入这一创新,随着新技术的出现,最终将促使厂商提供双OIS的双后置摄像头。

2012~2022年紧凑型摄像头模组(CCM)营收预测

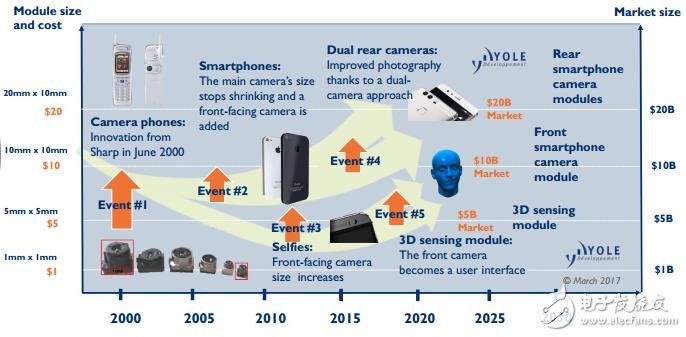

在手机前置摄像头方面,自拍功能一直在影响摄像头的性能和成本。如今,苹果和三星正在推出具有生物识别(如人脸识别、虹膜识别等)功能的双前置摄像头。苹果还增加了一个3D传感用户接口。这些创新引发摄像头模组产业的变革,因为这将使得每部智能手机的摄像头模组内容获得巨大的增长。虽然几年前手机需要两个摄像头,但现在高端手机的新常态是需要四个摄像头,前后各两个。粗略估算,如果每个摄像头模组的平均成本为6美元,那么未来每部智能手机(集成四个摄像头)将提供24美元的诱人市场。

由于智能手机行业步入成熟期,增长模式比较温和,需要新技术驱动,所以大多数OEM厂商正在努力实现上述愿景,以保持产品竞争力,减缓市场下滑。

手机摄像头模组发展趋势

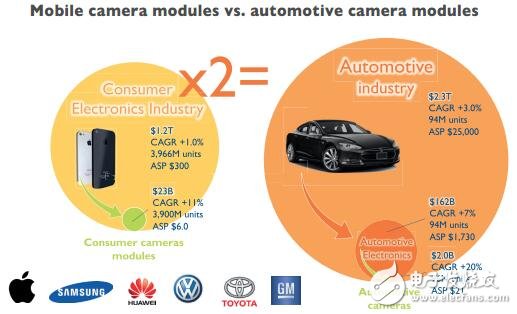

汽车摄像头模组市场爆发性增长,营收将达到20亿美元

对于汽车摄像头模组产业来说,2016年是非同寻常的一年,因为在Tesla和Mobileye暂停合作后,英特尔(Intel)最终以150亿美元收购了Mobileye。我们继续维持“爆发式”增长预测,2016~2022年汽车摄像头模组市场的复合年增长率为20%。

汽车摄像头属于汽车电子的一部分,是ADAS和自动驾驶的核心部件。它们受益于数码相机(DSC)厂商遗留的基础制造设施,以及手机摄像头模组快速发展的技术诀窍。其产生的直接后果是平均销售价格(ASP)的急剧下降,预计2017年将跌破20美元。

手机摄像头模组 vs. 汽车摄像头模组

技术方面,我们也看到汽车摄像头模组的构建更加成熟。由于标准化促进了竞争,预计将有更多的厂商加入竞争行列。如今,我们目睹安森美半导体(ON Semiconductor)和豪威科技在汽车图像传感器领域的双寡头垄断。在汽车ADAS中,图像采集和图像分析之间的联系非常紧密,其中最大的问题是未来视觉处理器(Vision Processors)的兼容性,以及像英特尔Mobileye这样的厂商在市场上主导地位的演变。